Oi galera, prontos para mergulhar no mundo louco das notícias de cripto? Junte-se ao nosso canal do Telegram onde deciframos os mistérios da blockchain e rimos das mudanças de humor imprevisíveis do Bitcoin. É como uma novela, mas com mais drama descentralizado! Não fique de fora, venha com a gente agora e vamos aproveitar a montanha-russa das criptos juntos! 💰🎢

☞ Junte-se ao Telegram

Poucos dias antes do halving do Bitcoin em 2024, os especialistas prevêem uma grande mudança na estrutura econômica do Bitcoin. Essa mudança resultará na diminuição da taxa de inflação do Bitcoin, que é o ritmo em que novos Bitcoins entram em circulação, para níveis inferiores aos do ouro – historicamente conhecido por ter inflação baixa.

Esta descoberta justifica uma análise mais detalhada do seu impacto potencial no Bitcoin, no ouro e nas decisões dos investidores em relação ao futuro das classes de ativos digitais e convencionais.

Compreendendo a redução pela metade

A rede Bitcoin sofre uma redução pela metade aproximadamente a cada quatro anos, o que é um recurso integrado em seu protocolo blockchain. Durante este evento, a recompensa dada aos mineiros pela validação de transações e criação de novos blocos é reduzida pela metade. Por exemplo, a recompensa atual é de 6,25 bitcoins por bloco, mas após o próximo halving previsto para 18 de abril, essa recompensa será reduzida para 3,125 bitcoins por bloco. Este mecanismo ajuda a regular o número de Bitcoins em circulação e replica as características de escassez de metais raros, proporcionando assim proteção contra a inflação para o Bitcoin como moeda.

Taxa de inflação do Bitcoin após redução pela metade

Agora, cada bloco extraído na rede Bitcoin leva cerca de 10 minutos e produz cerca de 328.500 novos bitcoins por ano. Após o próximo halving, esse número diminuirá para cerca de 164.250 bitcoins produzidos anualmente. No momento do halving, prevê-se que cerca de 19,7 milhões de bitcoins estarão em circulação, com um limite total de fornecimento de 21 milhões. Isto leva a uma taxa de inflação pós-redução para metade estimada em cerca de 0,83% ao ano.

Ouro versus Bitcoin: comparação da taxa de inflação

Em vez disso: “Em contraste, o ouro, que há muito representa estabilidade e um escudo contra a inflação, experimenta um aumento anual de aproximadamente 1% a 1,5% na sua oferta total acima do solo, graças à nova produção mineira.”

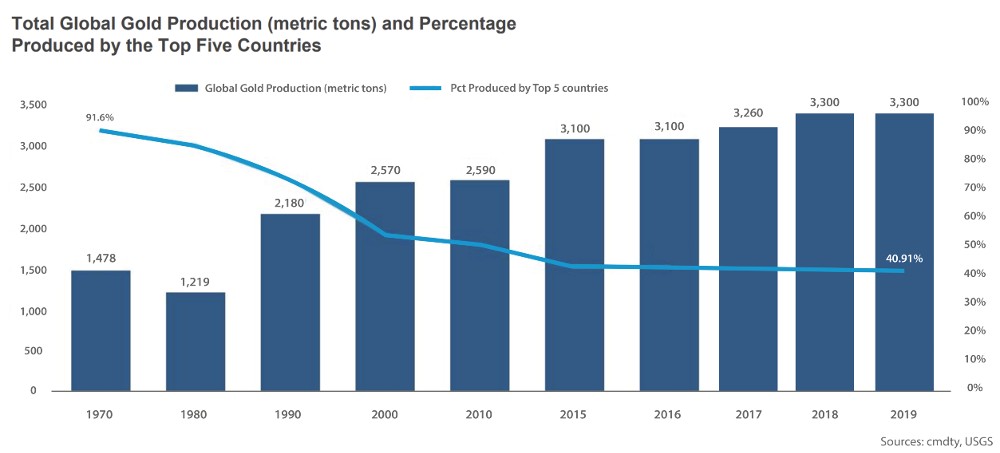

A produção anual global de ouro tem sido consistente há décadas. Gráfico de barras de origem

O ouro é adicionado à oferta mundial através da tecnologia de mineração e da disponibilidade geológica, juntamente com a procura do mercado e factores económicos. Embora estes elementos possam causar variações, a taxa a que o ouro entra no mercado manteve-se surpreendentemente consistente. Esta consistência sublinha o papel do ouro como um activo de “porto seguro” fiável.

Após 2024, a taxa de inflação anual projetada para o Bitcoin é de cerca de 0,83%, o que é inferior à taxa de inflação mínima do ouro. Isto significa uma mudança importante para o Bitcoin, passando de um investimento de risco para uma forma mais confiável de armazenamento de valor, uma característica historicamente ligada ao ouro.

Bitcoin – finalmente o novo porto seguro?

À medida que o Bitcoin continua a ganhar força, surge uma possibilidade intrigante: poderá esta moeda digital assumir alguns dos papéis protetores de longa data do ouro em condições económicas incertas? Apesar do histórico de flutuações de preços do Bitcoin, a sua oferta limitada e a diminuição da inflação fazem dele um forte candidato ao estatuto de porto seguro.

A rotulagem do Bitcoin como um ativo “porto seguro” semelhante ao ouro é uma questão controversa entre os profissionais de finanças. Para determinar a correlação entre Bitcoin e ouro, é importante examinar vários aspectos e pontos de vista.

Comportamento e correlação de preços

- Volatilidade: O Bitcoin é conhecido por sua alta volatilidade em comparação com ativos tradicionais de refúgio, como o ouro. Esta volatilidade decorre de vários factores, incluindo o sentimento do mercado, notícias regulamentares, desenvolvimentos tecnológicos e factores macroeconómicos que normalmente não afectam os preços do ouro da mesma forma.

- Dinâmica do Mercado: A dinâmica do mercado do Bitcoin é consideravelmente diferente daquela do ouro. O mercado de Bitcoin é relativamente jovem, existe desde 2009, e sofre grandes oscilações de preço devido ao seu status de indústria nascente e ao interesse especulativo. O ouro, pelo contrário, é uma reserva de valor reconhecida há milénios e está integrado em vários setores, como joalharia e eletrónica, para além dos seus atributos de investimento.

- Reacção ao Stress Económico: O ouro tem historicamente aumentado em tempos de incerteza económica ou inflação, uma vez que é considerado um activo tangível com valor intrínseco. O Bitcoin, por vezes referido como “ouro digital”, teve casos em que aumentou de valor durante períodos de tensão no mercado, mas a sua reação a tais eventos é menos consistente. Por exemplo, durante os primeiros meses da pandemia da COVID-19, o Bitcoin caiu inicialmente acentuadamente em Março de 2020, antes de recuperar e eventualmente iniciar uma corrida altista significativa, enquanto o ouro apresentou um crescimento mais consistente durante o mesmo período.

Correlação Estatística

- Dados Empíricos: Nos últimos cinco anos, análises estatísticas mostram que a correlação entre Bitcoin e ouro é geralmente fraca. Existem períodos de ligeira correlação positiva, especialmente durante períodos de maior tensão no mercado, mas estes não são mantidos de forma consistente.

- Coeficiente de Correlação: O coeficiente de correlação entre Bitcoin e ouro flutua, normalmente variando de ligeiramente negativo a moderadamente positivo. Isto indica que, embora ambos os activos possam por vezes reagir de forma semelhante a determinados estímulos macroeconómicos, os seus movimentos de preços não estão fortemente alinhados.

Narrativa versus realidade

- Percepção do Investidor: A percepção do Bitcoin como um porto seguro pode ser impulsionada mais pela narrativa e pelo sentimento do investidor do que por atributos fundamentais. Embora alguns investidores tratem o Bitcoin como uma proteção contra a inflação e a desvalorização cambial, semelhante ao ouro, este uso não é universalmente aceito ou observado nos dados de mercado.

- Maturidade do Mercado: O mercado do Bitcoin está evoluindo e seu papel também pode mudar com o tempo. O que é hoje poderá ser diferente na próxima década, potencialmente alinhando-se mais estreitamente com os activos tradicionais ou criando um nicho único.

Conclusão

De acordo com informações do mundo real dos últimos cinco anos, a ideia de que o Bitcoin funciona de forma semelhante ao ouro como um investimento seguro não é consistentemente verdadeira. Embora ambos os activos possam ser vistos como escudos contra riscos específicos, as suas acções de mercado e fundamentos subjacentes variam muito. Como resultado, o Bitcoin se destaca como uma classe de ativos distinta, ao contrário dos portos seguros tradicionais, como o ouro.

À medida que o halving do Bitcoin em 2024 se aproxima, espera-se uma diminuição significativa na taxa de inflação do Bitcoin em comparação com o ouro. Esta ocasião importante significa um marco importante para o Bitcoin, que busca estabilidade de mercado semelhante ao ouro. Embora permaneça incerto se o Bitcoin eventualmente se igualará ao ouro em termos de estabilidade, o evento de redução pela metade certamente impactará a evolução do Bitcoin como uma classe de ativos valiosa. Ficar atento a estes desenvolvimentos é aconselhável para investidores e observadores de mercado, pois eles têm o poder de moldar a trajetória futura do Bitcoin e possivelmente redefinir o que significa ser um ativo porto seguro no mundo digital.

- GOAT PREVISÃO. GOAT criptomoeda

- PYTH PREVISÃO. PYTH criptomoeda

- WLD PREVISÃO. WLD criptomoeda

- INJ PREVISÃO. INJ criptomoeda

- STOG/USD

- NEVA/USD

- SUSHI PREVISÃO. SUSHI criptomoeda

- USD BGN PREVISÃO

- Fundação Ethereum aborda o dilema do token EigenLayer

- SHIB PREVISÃO. SHIB criptomoeda

2024-04-17 10:54